Aides à l’installation : les aides fréquentes

De quoi êtes-vous le plus susceptible de bénéficier ?Vous êtes nombreux, consœurs et confrères, à vous poser la question :

« De quelles aides puis-je bénéficier à l’installation de mon cabinet ? »

La réponse n’est pas toujours simple, pour différentes raisons :

- 1 – La pluralité des administrations et tutelles qui les octroient : ARS, Conseil Régional, Conseil Départemental, mairies, Assurance Maladie, URSSAF, etc.

- 2 – L’existence non-systématique de ces aides d’un organisme à l’autre.

- 3 – La pluralité des conditions d’éligibilité à ces aides : titulaire, collaborateur, date de début d’exercice, emploi ou non de personnel, etc.

- 4 – La nature des aides : somme forfaitaire, exonération d’impôts ou de charges sociales, aide technique, etc.

Enfin, et surtout, le critère géographique entre souvent en ligne de compte : pour bénéficier de l’aide, vous devez vous installer dans une zone qui a été classée dans une certaine catégorie.

Les contrats incitatifs de l’Assurance Maladie

Parmi les aides qui existent, certains d’entre vous connaissent déjà les contrats incitatifs de l’Assurance Maladie, que sont le CAICD (contrat d’aide à l’installation du chirurgien-dentiste) et le CAMCD (contrat d’aide au maintien du chirurgien-dentiste). Pour y être éligible, vous devez être chirurgien-dentiste conventionné, mais surtout, être installé dans une zone de la catégorie « très sous-dotée » en professionnels.

En Bourgogne Franche-Comté, ces zones apparaissent en rouge sur la carte ci-contre. Les autres zones ne comptent pas.

Dans le cas du CAICD, vous pouvez toucher une somme forfaitaire de 25000€ à 30000€ en une fois, et dans le cas du CAMCD, vous pouvez toucher 3000€ par an pendant 3 ans.

C’est un effort substantiel de l’Assurance Maladie dans la lutte contre les désert médicaux.

NB : ce zonage est basé sur une méthodologie datant de 2011. Une nouvelle version actualisée de ce zonage est en cours de définition au niveau national dans le cadre du dialogue conventionnel.

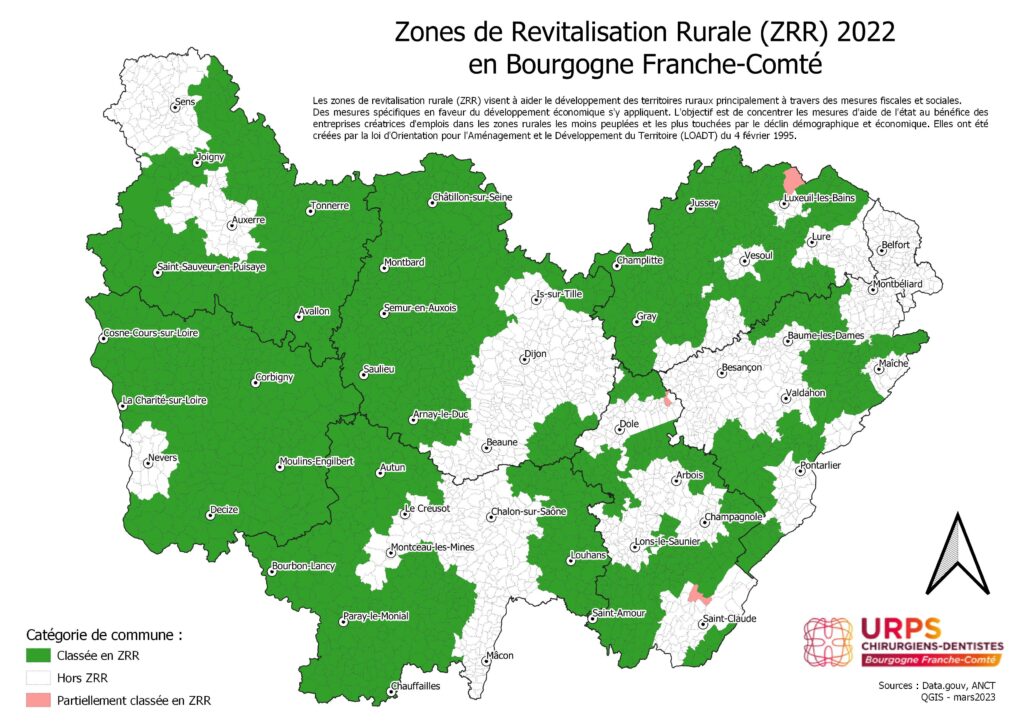

Les Zones de Revitalisation Rurale

Un autre zonage duquel on passe souvent à côté est celui des ZRR.

Créées par la loi d’orientation pour l’aménagement et le développement du territoire du 4 février 1995, les zones de revitalisation rurale (ZRR) regroupent à l’échelle nationale un ensemble de communes reconnues comme fragiles sur le plan socio-économique. Afin de favoriser le développement de ces territoires ruraux, des aides fiscales et sociales soutiennent la création ou la reprise (!) d’entreprise.

Des avantages sociaux et fiscaux !

Il existe plusieurs avantages à l’installation dans les zones vertes ci-dessus pour les entrepreneurs que sont les chirurgiens-dentistes. Parmi ces avantages, il y en a 2 dont le chirurgien-dentiste est fort susceptible de bénéficier temporairement, quelle que soit la structure juridique de son cabinet :

- l’exonération d’impôt sur le revenu ou d’impôt sur les sociétés (selon le cas),

- l’exonération de cotisations patronales d’assurances sociales et d’allocations familiales.

Exonération d’impôts sur le revenu (ou sur les sociétés)

Montant et durée

- L’exonération est totale les 5 premières années.

- La 6ème année, l’exonération est de 75% de l’impôt.

- La 7ème année, l’exonération est de 50%.

- La 8ème année, l’exonération est de 25%.

Notez toutefois que le montant total de l’exonération ne peut dépasser 200000€ sur 3 exercices.

Des critères d’exclusion ?

Il en existe, mais les seuls qui sont susceptibles de concerner le chirurgien-dentiste sont les suivants :

- Si le cabinet est crée par extension d’une activité qui existait déjà.

- Si le cabinet est crée par transfert d’une activité qui en a déjà bénéficié ailleurs.

La démarche pour en bénéficier est-elle compliquée ?

Non. L’exonération est automatique. Veillez juste à ce que le champ la concernant sur le bordereau auprès du fisc soit bien rempli.

N’hésitez pas à contacter les Service des Impôts (SIE) dont vous dépendrez vous avoir confirmation que vous pouvez en bénéficier (l’absence de réponse sous 3 mois vaut acceptation).

Notez que ce dispositif a été prolongé jusqu’au 31/12/2023. Cela signifie qu’il est encore possible d’en bénéficier jusqu’au 31/12/2024.

Mais une extension de cette prolongation reste possible, selon l’évolution de la loi.

Sources :

Exonération de charges patronales

Conditions

Les chirurgiens-dentistes peuvent bénéficier d’une exonération temporaire de charges patronales au titre des travailleurs qu’ils emploient, et dans la mesure où l’embauche vise à accroitre l’effectif du cabinet.

Notez que restent dues les cotisations d’assurance chômage, de retraite complémentaire, les cotisations salariales, CSG, CRDS…

Montant et durée

Il y a 3 cas de figure, selon le niveau de rémunération horaire du salarié :

- Inférieur ou égal à 150 % du SMIC : exonération totale.

- Entre 150% et 240% du SMIC : exonération partielle dégressive.

- Supérieur à 240% du SMIC : pas d’exonération.

L’exonération vaut pour 12 mois à compter de la date d’embauche.

Source : URSSAF.

Quid des reprises de cabinets ?

Vous vous demandez si le cabinet dentaire dont vous souhaitez reprendre l’activité peut bénéficier de l’exonération de charges patronales au titre des assistantes dentaires et secrétaires qui y travaillent ?

La réponse est « ça dépend ».

« Je reprends juste l’activité du praticien précédent dans le cadre de son départ en retraite. Le personnel reste le même. »

Evidemment, la réponse est non vu que l’exonération a déjà été appliquée dans le passé pour le personnel qui était employé par votre prédécesseur.

De plus il n’y a pas accroissement de l’effectif salarié à proprement parler permet d’en bénéficier. La seule chose qui change est l’identité de l’employeur.

« Et si l’assistante dentaire du praticien précédent part en même temps que lui, et que j’embauche une nouvelle assistante ? »

Vous ne pouvez pas en bénéficier non plus ! En effet, il s’agit d’un remplacement poste-pour-poste, lequel ne contribue pas à l’accroissement de l’effectif salarié, même si c’est un nouvel employé.

« Et si toute l’équipe dentaire précédente part et que l’ancienne structure juridique est dissoute ? »

Là oui ! Car vous créez une structure entièrement nouvelle et différente sur le plan de son existence économique. Vous ne faites que reprendre les murs. L’exonération s’appliquera donc pour chaque nouvel emploi que vous réaliserez.